Công ty chứng khoán Rồng Việt vừa có báo cáo chiến lược đầu tư chứng khoán tháng 6. Theo đó, công ty chứng khoán này cho rằng, thị trường tháng 6 sẽ không có nhiều thông tin đủ mạnh để tác động đến thị trường, ở cả chiều tích cực lẫn tiêu cực.

Theo báo cáo của CTCK Rồng Việt, xét về mặt định giá, nhiều cổ phiếu có nền tảng cơ bản tốt đã giảm về vùng giá hợp lý cho chiều nắm giữ. Song xét về yếu tố dòng tiền, vì thiếu thông tin hỗ trợ, khả năng thanh khoản sẽ chỉ cải thiện nhẹ so với mức bình quân của tháng Năm.

Cân nhắc đến các yếu tố thông tin, dòng tiền, hay định giá, có thể thấy thị trường đang ở thế cân bằng – yếu. Do vậy, Rồng Việt cho rằng chiến lược đầu tư có một chút phòng thủ và cho mục tiêu trung – dài hạn sẽ phù hợp hơn trong giai đoạn này. Theo đó, thay vì "full margin" như thời gian trước, nhà đầu tư nên giảm tỷ lệ đòn bẩy (hoặc với nhà đầu tư thận trọng thì có thể duy trì tỷ lệ cổ phiếu: tiền mặt ở mức 70:30), để dành sức mua chờ cơ hội ở những phiên điều chỉnh mạnh của thị trường. Đồng thời, việc giải ngân cần có sự "kiên nhẫn", chờ cổ phiếu ưa thích về vùng giá tốt để mua vào, thay vì theo tâm lý "FOMO" như trước đây.

Chỉ số VN-Index đã phục hồi khá nhanh sau khi giảm mạnh xuống ngưỡng 1.165 điểm trong tháng Năm. Tháng Sáu, Rồng Việt kỳ vọng sẽ không có nhiều phiên bán tháo tương tự diễn ra. VN-Index sẽ biến động trong vùng 1.240-1.350 điểm cho đến khi có thêm chất xúc tác để chỉ số xác định rõ xu hướng.

Áp lực từ bán giải chấp giảm song chưa thể kỳ vọng dòng tiền mạnh mẽ gia nhập thị trường

Chứng khoán Rồng Việt nhận định, chỉ số VN-Index đã rất khó khăn chinh phục ngưỡng điểm cao trong bối cảnh tỷ lệ sử dụng nợ vay ký quỹ gần như đã đạt đỉnh từ những tháng cuối năm 2021. Trong tháng Tư và tháng Năm, thị trường trải qua nhiều phiên giảm điểm mạnh với mức giảm từ xấp xỉ 1,5 - 2% đến xấp xỉ 4,7 – 4,8%.

Ngoài ra, tổng giá trị khớp lệnh tháng Năm đã giảm hơn 32% so với cùng kỳ. Ngoại trừ tháng 2/2021 là tháng Tết cổ truyền, thì đây là tháng có giá trị khớp lệnh thấp nhất trong 17 tháng qua trên sàn HSX. Rồng Việt cho rằng dư nợ vay ký quỹ theo đó cũng đã giảm đáng kể. Điều này, ít nhất sẽ giúp thị trường tránh được những đợt giảm mạnh và sốc trong tháng Sáu, thường gây ra bởi tình trạng bán giải chấp.

Đầu hè thường là thời gian thấp điểm của thị trường chứng khoán

Sau khi mùa đại hội đồng cổ đông kết thúc, thị trường gần như đi vào vùng trống thông tin cho đến khi các tin tức về kết quả lợi nhuận quý hai của doanh nghiệp được công bố. Đây là lý do mà tháng Năm, tháng Sáu thường là thời điểm không thuận lợi của TTCK.

Xét về mặt thông tin, ở thời điểm hiện tại, chứng khoán Rồng Việt nhận thấy sự ảnh hưởng khá cân bằng giữa chiều thông tin tích cực và tiêu cực. Trong cán cân đó, nếu dòng tiền mới tham gia tích cực, sẽ là trợ lực rất lớn cho chỉ số cũng như diễn biến thị trường. Chứng khoán Rồng Việt kỳ vọng dòng tiền mới này phần nhiều đến từ các quỹ ETF -

Khó kiếm lợi nhuận lớn trong ngắn hạn

Với diễn biến phục hồi từ mức thấp của thị trường trong tháng Năm, những nhà đầu tư kiên trì nắm giữ và tích lũy cổ phiếu đã ít nhiều có được thành quả. Một số cổ phiếu ghi nhận đà phục hồi vượt trội so với VN Index với những yếu tố hỗ trợ từ số liệu KQKD tích cực và dòng vốn ròng vào ETF VN Diamond (riêng đối với FPT). Ở chiều ngược lại, dòng tiền tiếp tục suy giảm ở nhóm bất động sản và ngân hàng khiến cho chiến lược "bắt đáy" chưa có mức sinh lời như kỳ vọng.

Theo Rồng Việt, TTCK Việt Nam vẫn đang đứng trước khá nhiều rủi ro vĩ mô từ bên ngoài, đặc biệt là liên quan đến chính sách tiền tệ thắt chặt trong bối cảnh diễn biến lạm phát toàn cầu khó lương, dẫn dắt bởi giá năng lượng và lương thực neo cao do chịu tác động của xung đột Nga - Ukraina. Chứng khoán Rồng Việt cho rằng yếu tố này sẽ tiếp tục ảnh hưởng tới kỳ vọng lạm phát của Việt Nam, qua đó, trở thành lực cản lớn đối với đà tăng của thị trường trong bối cảnh dòng tiền ngày càng thận trọng và khó có nhiều thông tin tích cực mang tính lan tỏa trên diện rộng trong tháng Sáu. Do đó, các đợt tăng bất ngờ trong tháng sẽ là cơ hội tốt để nhà đầu tư cơ cấu danh mục đầu tư theo hướng giảm tỷ lệ đòn bẩy (hoặc duy trì tỷ lệ tiền mặt ở cao đối với nhà đầu tư thận trọng), để dành sức mua chờ cơ hội ở những phiên điều chỉnh mạnh của thị trường.

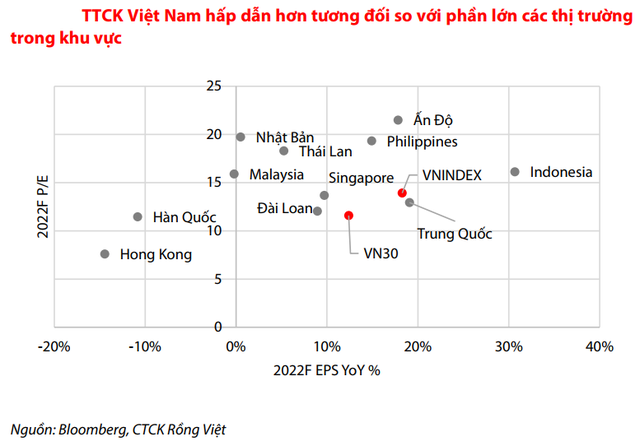

Trong khi dòng tiền từ nhà đầu tư khó có khả năng cải thiện mạnh trong tháng Sáu do tâm lý đầu tư vẫn còn khá thận trọng, Rồng Việt kỳ vọng các quỹ ETF như DCVFM VN Diamond hay Fubon FTSE có thể duy trì được trạng thái hút ròng trong ngắn hạn nhờ các yếu tố nội tại TTCK Việt Nam vẫn đang hấp dẫn hơn tương đối so với một số nước trong khu vực.

Tại ngày 3/6/2022, mức định giá P/E năm 2022 của VN Index là 13,9x, với tăng trưởng EPS dự phóng năm 2022 là 18%. Hơn nữa, việc VNĐ đang mạnh hơn so với nhiều quốc gia như Thái Lan và Đài Loan cũng là một yếu tố tích cực hỗ trợ xu hướng hút ròng của các quỹ ETF tại các thị trường này. Việc tận dụng dòng tiền từ các quỹ ETF có lẽ là lựa chọn không tệ trong ngắn hạn.

Do đó, Rồng Việt cho rằng cơ hội tích lũy những cổ phiếu có tỷ trọng lớn trong danh mục các quỹ ETF vẫn còn khả thi trong tháng này.

Các yếu tố hỗ trợ thị trường dần xuất hiện

Cùng với Rồng Việt, Công ty chứng khoán VnDirect cũng có báo cáo đánh giá thị trường chứng khoán tháng 6, và cho rằng các yếu tố hỗ trợ thị trường dần xuất hiện.

Thứ nhất, tình hình dịch Covid-19 được cải thiện ở Trung Quốc là tin vui cho chuỗi cung ứng toàn cầu.

Thứ hai, tốc độ phục hồi mạnh mẽ của nền kinh tế Việt Nam trong những quý tới.

Thứ ba, việc chính thức triển khai gói cấp bù lãi suất 40.000 tỷ đồng có thể giúp giảm lãi suất cho vay trung bình từ 20-40 điểm cơ bản trong năm 2022.

Thứ tư, triển vọng mạnh mẽ của các doanh nghiệp niêm yết giai đoạn 2022-2023.

Ngược lại, thị trường cũng đối mặt với một số rủi ro, như việc Fed thắt chặt chính sách tiền tệ quyết liệt hơn.

Dựa trên các yếu tố này, VnDirect cho rằng thị trường sẽ tiếp tục hồi phục trong tháng 6. Tuy nhiên, thị trường chưa hình thành xu hướng tăng rõ nét và thanh khoản vẫn đang ở mức thấp. Vì thế, nhà đầu tư nên tiếp tục duy trì tỷ trọng cổ phiếu hợp lý và hạn chế sử dụng đòn bẩy tài chính (margin) để hạn chế rủi ro.

bình luận (0)