Trong các hoạt động kinh doanh của ngân hàng thương mại, hoạt động cho vay mang lại nguồn lợi nhuận lớn nhất, nhưng đồng thời cũng luôn tiềm ẩn rủi ro vì khách hàng vay vốn có thể vì nhiều lý do mà không trả được nợ.

Bởi vậy, tài sản đảm bảo cho các khoản vay hết sức quan trọng với các nhà băng, là phương án cứu vớt cho các khoản nợ xấu.

Theo thống kê, tổng dư nợ cho vay của 26 ngân hàng đến cuối năm 2021 đạt 7,3 triệu tỷ đồng, trong khi đó, giá trị tài sản bảo đảm lên tới 16 triệu tỷ, tức gấp hơn 2 lần dư nợ cho vay.

Có nhiều ngân hàng có tỷ lệ tài sản bảo đảm trên dư nợ rất cao như NCB (487%), VietABank (352%), MB (371%),…Ở những ngân hàng lớn như BIDV, VietinBank, Vietcombank, Sacombank, ACB,…cũng phổ biến từ 150-200%.

Tài sản bảo đảm tại các ngân hàng hiện nay rất đa dạng từ bất động sản, động sản, tiền gửi, vàng, đá quý, giấy tờ có giá như cổ phiếu, trái phiếu, phương tiện vận chuyển, máy móc thiết bị, hàng tồn kho,….Tuy nhiên, tài sản chủ yếu và phổ biến nhất vẫn là bất động sản.

Bất động sản được các nhà băng ưu tiên nhận cầm cố, thế chấp hơn cả bởi đây là những tài sản có giấy tờ, chứng minh quyền sở hữu rõ ràng.

Hơn nữa, giá trị bất động sản ít khi bị hao hụt như máy móc, hàng tồn kho mà thậm chí còn tăng giá trong tương lai. Khi phát sinh nợ xấu, khả năng thu hồi nợ của ngân hàng cũng sẽ cao hơn.

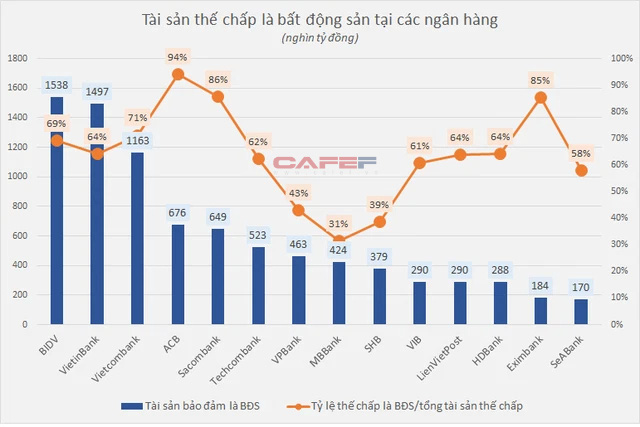

Lượng bất động sản thế chấp tại 26 ngân hàng (chưa bao gồm Agribank) đã tăng 18% trong năm 2021 lên hơn 9,6 triệu tỷ đồng, chiếm 60% trong tổng tài sản thế chấp.

Agribank chưa công bố số liệu cuối năm 2021 nhưng nhiều khả năng vẫn là ngân hàng có nhiều tài sản thế chấp là bất động sản nhất.

Trước đó, cuối năm 2020, số tài sản thế chấp bằng bất động sản tại nhà băng này đã đạt hơn 1,8 triệu tỷ đồng, cao hơn rất nhiều so với những ngân hàng còn lại.

Tiếp theo là BIDV với số bất động sản thế chấp được định giá hơn 1,53 triệu tỷ đồng cuối năm 2021, tăng 18% so với năm 2020.

Ngoài ra, 2 ngân hàng có Tài sản bảo đảm bất động sản trên 1 triệu tỷ đồng là VietinBank (1,49 triệu tỷ), Vietcombank (1,16 triệu tỷ),…

Tỷ trọng bất động sản trong các tài sản thế chấp của những ngân hàng trên thường ở mức 65-70%.

Ở nhóm ngân hàng tư nhân, ACB, Sacombank, Techcombank, VPBank, MB dẫn đầu về lượng tài sản bảo đảm bằng bất động sản.

Trong đó, ACB và Sacombank ưa chuộng bất động sản nhất khi loại hình tài sản bảo đảm này chiếm tỷ trọng đến 94% và 86%.

Ngoài ra, nhiều ngân hàng khác có tỷ trọng tài sản bảo đảm bất động sản trên 80% như Eximbank (85%), VietABank (86%), Saigonbank (92%),…và xấp xỉ 80% như VietBank (76%), VietCapitalBank (78%).

Trong khi đó, một số ngân hàng khác có tỷ trọng cầm cố tài sản bất động sản thấp hơn, họ chấp nhận thế chấp nhiều tài sản khác như giấy tờ có giá, động sản,…

Chẳng hạn tại VPBank, bất động sản chỉ chiếm 43% trong tổng tài sản bảo đảm, ngân hàng nhận khá nhiều giấy tờ có giá làm tài sản thế chấp (chiếm 25%),…

Hay tại MBBank, tài sản bảo đảm là bất động sản chỉ chiếm 31%, trong khi đó ngân hàng nhận rất nhiều các khoản phải thu (chiếm đến 39%).

Bất động sản thế chấp ở ngân hàng bao gồm đất đai, nhà ở, nhà xưởng, công trình xây dựng gắn liền với đất đai, các tài sản gắn liền với công trình xây dựng.

Đó có thể là các tài sản hiện có, cũng có thể là các tài sản hình thành trong tương lai (tức là các tài sản hình thành trong và sau thời điểm ký kết hợp đồng thế chấp) như lợi tức thu được từ sử dụng Bất động sản, tài sản hình thành từ vốn vay, công trình xây dựng trong tương lai…

Mặc dù chuộng tài sản bảo đảm là bất động sản nhưng việc xử lý những tài sản này để thu hồi nợ không phải lúc nào cũng dễ dàng.

Đặc biệt những lô đất, dự án bất động sản lớn vướng vào tranh chấp pháp lý, liên quan đến vụ án hình sự, việc thanh lý sẽ gặp rất nhiều khó khăn.

Trên thực tế, những khối bất động sản hàng nghìn tỷ đồng, ngân hàng thường phải rao bán rất nhiều lần, kéo dài vài năm và giảm giá liên tục mới có thể bán được thành công.

bình luận (0)